Escolher entre os regimes tributários disponíveis no Brasil é, sem dúvida, uma das decisões mais estratégicas para o sucesso de qualquer negócio. Afinal, uma escolha inadequada pode levar a pagamentos de impostos maiores que o necessário, comprometendo o fluxo de caixa e, consequentemente, limitando o crescimento da empresa. Por outro lado, optar pelo regime tributário correto não apenas garante conformidade fiscal, mas também proporciona economia e maior previsibilidade financeira.

Contudo, você sabe qual a real diferença entre Lucro Real, Lucro Presumido e Simples Nacional? Entender as particularidades de cada um desses regimes tributários é o primeiro passo para um planejamento eficiente. Portanto, este guia completo foi elaborado para ajudar você a navegar por essas complexidades e tomar a melhor decisão para a sua empresa.

O que são Regimes Tributários e por que são importantes?

Primeiramente, é importante entender que o regime tributário é o sistema que define como uma empresa deve apurar e recolher seus impostos. A legislação brasileira estabelece três regimes tributários principais, cada um com suas próprias regras, limites de faturamento e bases de cálculo. Além disso, a escolha impacta diretamente a carga tributária sobre o faturamento e o lucro, bem como define as obrigações acessórias que a empresa deverá cumprir.

Simples Nacional: O Regime Tributário para Micro e Pequenas Empresas

O Simples Nacional é um dos regimes tributários mais conhecidos, principalmente por sua proposta de simplificação. Ele foi criado para facilitar a vida de Microempresas (ME) e Empresas de Pequeno Porte (EPP), unificando oito impostos em uma única guia de pagamento, o Documento de Arrecadação do Simples Nacional (DAS).

Quem pode aderir a este regime tributário?

- Microempresas (ME): Com faturamento anual de até R$ 360 mil.

- Empresas de Pequeno Porte (EPP): Com faturamento anual entre R$ 360 mil e R$ 4,8 milhões.

Vantagens do Simples Nacional

- Simplicidade: Sem dúvida, a principal vantagem é a menor burocracia e o pagamento unificado de impostos.

- Carga Tributária Reduzida: Para muitas atividades, especialmente no início da operação, as alíquotas nominais são menores.

- Facilidade de Regularização: Além disso, os processos para manter a empresa em dia com o fisco são mais simples.

Quando o Simples Nacional pode ser desvantajoso?

Apesar das vantagens, empresas com faturamento próximo ao limite de R$ 4,8 milhões ou com atividades de serviços que se enquadram em alíquotas mais altas podem encontrar desvantagens. Da mesma forma, empresas com margem de lucro baixa e muitos custos operacionais podem acabar pagando mais impostos do que pagariam em outros regimes tributários, como o Lucro Real.

Lucro Presumido: Um Regime Tributário com Foco na Previsibilidade

O Lucro Presumido é um regime intermediário, frequentemente escolhido por empresas que já não se enquadram no Simples Nacional, mas que ainda não são obrigadas a adotar o Lucro Real. Nele, o Imposto de Renda Pessoa Jurídica (IRPJ) e a Contribuição Social sobre o Lucro Líquido (CSLL) são calculados sobre uma margem de lucro que a lei presume, variando conforme a atividade.

Quem pode optar por este regime tributário?

Empresas com faturamento anual de até R$ 78 milhões e que não exerçam atividades obrigadas ao Lucro Real podem optar por este regime.

Vantagens do Lucro Presumido

- Previsibilidade: Como o cálculo não depende diretamente do lucro real, o valor do imposto se torna mais previsível.

- Menos Burocracia que o Lucro Real: As obrigações acessórias são consideravelmente mais simples.

- Potencial de Economia: Empresas com margem de lucro real superior à presumida pela lei podem, de fato, pagar menos impostos.

Quando o Lucro Presumido pode ser desvantajoso?

Por outro lado, a principal desvantagem surge quando a margem de lucro real da empresa é inferior à margem presumida. Nesse cenário, a empresa acaba pagando mais imposto do que o devido, pois a base de cálculo é fixa e não considera as despesas reais.

Lucro Real: O Regime Tributário para Grandes Operações

O Lucro Real é o mais complexo entre os regimes tributários, mas também o mais justo para determinadas operações. Nele, o IRPJ e a CSLL são calculados sobre o lucro contábil real da empresa, ajustado por adições e exclusões previstas em lei.

Quem deve adotar este regime tributário?

- Empresas com faturamento anual superior a R$ 78 milhões.

- Instituições financeiras, bancos, seguradoras e cooperativas de crédito.

- Empresas que obtêm lucros, rendimentos ou ganhos de capital oriundos do exterior.

- Empresas que usufruem de benefícios fiscais de isenção ou redução de impostos.

Vantagens do Lucro Real

- Justiça Fiscal: Os impostos incidem sobre o lucro efetivamente gerado. Ou seja, em caso de prejuízo, a empresa fica desobrigada de pagar IRPJ e CSLL.

- Aproveitamento de Créditos: Além disso, permite o aproveitamento de créditos de PIS e COFINS, o que pode reduzir a carga tributária.

- Planejamento Tributário: Oferece mais possibilidades para um planejamento tributário avançado.

Quando o Lucro Real pode ser desvantajoso?

Entretanto, a principal desvantagem é a sua alta complexidade e burocracia. Exige uma contabilidade extremamente organizada e detalhada, o que, consequentemente, aumenta os custos com serviços contábeis e administrativos.

Tabela Comparativa: Resumo dos Regimes Tributários

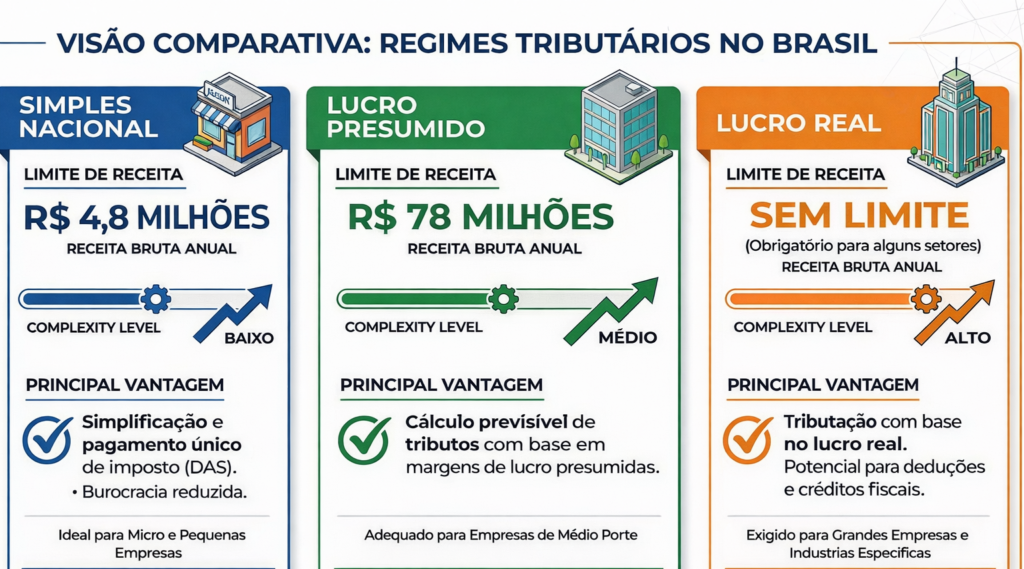

Para facilitar a visualização, preparamos um infográfico que resume as principais diferenças entre os regimes tributários.

Conclusão: Como Escolher o Melhor entre os Regimes Tributários?

Em suma, a escolha do regime tributário ideal depende de uma análise cuidadosa de múltiplos fatores, como faturamento, tipo de atividade (CNAE), margem de lucro, estrutura de custos e planejamento de crescimento. Portanto, não existe uma resposta única, e a melhor opção para uma empresa pode não ser a ideal para outra.

Para tomar a decisão mais estratégica e reduzir custos de forma legal, é essencial contar com o apoio de um contador especializado. Este profissional poderá realizar simulações e análises detalhadas para enquadrar sua empresa no regime mais vantajoso, garantindo, assim, conformidade e otimizando sua carga tributária.

Precisa de ajuda para definir o melhor entre os regimes tributários para sua empresa? Fale com um de nossos especialistas e faça um diagnóstico tributário completo!